LA GRAN ESTAFA

Rodolfo Bay

Director Ejecutivo - ENAN

Llevamos ya meses sufriendo la peor pandemia del Siglo XXI a nivel salud, y quizás a nivel económico de la historia. Peor, pues nunca en la historia de la humanidad se paralizó la actividad productiva simultáneamente en casi todo el mundo, lo que se ha parado estos últimos meses, por un miserable, pero destructivo, virus.

Mi objetivo no es atacar las medidas de confinamiento, donde muchos liberales solo de palabra han caído. Liberales que no han leído lo que significa ser liberal, pues la defensa de la vida es uno de sus pilares; e ignorantes de la historia y la teoría económica, que no saben que en dicha ciencia se pregona, que para ser exitoso hay que pensar en el largo plazo. Y sin salud, jamás habrá una economía potente, por el miedo generado al consumidor. Y la data histórica lo prueba. Los países que se recuperaron primero económicamente fueron los más drásticos en la protección de la salud de sus ciudadanos. Hechos son hechos, e ideologías mal usadas o interpretadas, meras palabras.

Pero la estafa no viene por esos cantos de sirena de liberales equivocados (bien o mal intencionados). La estafa viene de los grandes acaparadores de información e inteligencia de mercados del mundo, y sus cómplices, ignorantes o mal intencionados, en los gobiernos y la banca (en muchos casos empujada involuntariamente por los propios gobiernos, desesperados ante la situación actual).

¿Y cuál es la estafa? Pues que ese dinero que “generosamente” se está dando a los ciudadanos para sobrevivir en estos tiempos de dificultad, “va a ser pan para hoy y hambre para mañana”. Ya lo decía mi abuelita, “mejor dar una caña de pescar que regalar el pescado”.

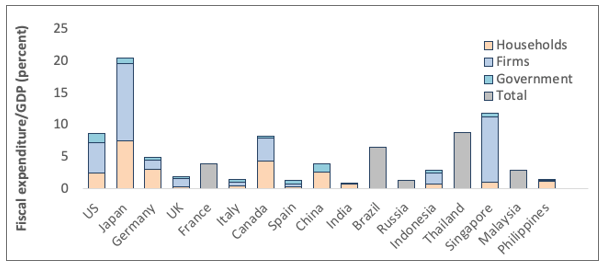

COVID-19 fiscal expenditure packages (selected G7, BRIC, and ASEAN economies, 2020)

https://voxeu.org/article/growth-shadow-covid-19-debt 11 Mayo, 2020

¿Y por qué de estas conclusiones? No es porque considere innecesario salvar las economías personales en el corto plazo. El problema es el mal uso que harán muchos de los consumidores de las clases medias y modestas de dicho dinero. Que solo les va a aguantar el mes justo, o hasta el siguiente mes, esperando que llegue una nueva ayuda, o que surja de nuevo el crecimiento económico y la oferta de trabajo.

Pero ¿qué pasa si no llega ese crecimiento económico? ¿Podrá un gobierno seguir imprimiendo dinero permanentemente, o perderá riqueza exponencialmente versus aquellos gobiernos que hayan gestionado bien su salud y economía (y que por tanto no tengan que seguir imprimiendo dinero)? Me inclino por lo segundo, que los países que gestionen mal su economía perderán riqueza exponencial y rápidamente. Desgraciadamente en el continente americano en un 90% lo estamos haciendo muy mal. “Y mal de muchos, consuelo de tontos”, ya sabemos el refrán.

Más la gran estafa no es esa exactamente, aunque si está relacionada.

La gran estafa es la del dinero en apoyo a los consumidores para que sobrevivan, pues al no haber guía correcta proporcionada por los gobiernos para su uso, el consumidor se la va a gastar en su totalidad mensualmente en puro gasto, y va a estar en la misma situación precaria, en uno, dos, tres, seis meses o un año. Y su gobierno mucho más endeudado. Con una deuda que va a tener que ser pagada por todos los ciudadanos. Y es ahí donde llega la estafa: ¿Quién gana con todo ese dinero generado e imprimido por los estados para apoyar a sus ciudadanos cuando estos van a estar igual o peor -más endeudados- cuando cesen las ayudas cuantitativas?

Los ganadores serán (de hecho, ya son), aquellos que poseen mejor inteligencia de mercados, mejor información, que normalmente son los más ricos, que tienen la capacidad para pagar a expertos, o incidir adecuadamente en las decisiones económicas que toman los estados o las entidades financieras.

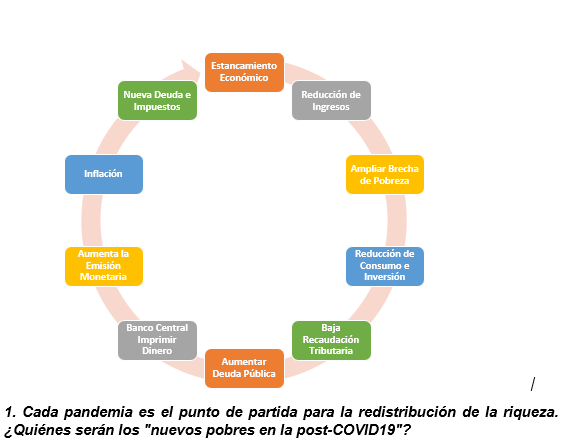

Es por eso por lo que aun habiendo sufrido un poco al principio de la pandemia, la bolsa no ha perdido tanto. Incluso en algunas bolsas, o sectores, como por ejemplo el tecnológico o de salud, el crecimiento ha sido exponencial. Motivo también por lo que valores refugio como el oro han crecido increíblemente. O por lo que muchos capitales importantes se han aprovechado con la compra de activos a precio de ganga, que las clases medias y modestas van a tener que vender para sobrevivir.

Como se ve, hay grandes ganadores a pesar de la crisis, en la bolsa en el último año, especialmente en las bolsas de países como Estados Unidos, Japón, China o Alemania, donde la impresión de deuda ha sido en porcentajes mayores, o en países que han tenido aparte de esa inyección de liquidez, una mejor gestión de la crisis de salud y económica, como es en el caso de Europa, los países Nórdicos o algunos del Este, o algunas economías pujantes del Asia Pacífico (Taiwán, Corea del Sur, Vietnam o Nueva Zelanda), o algunos países de Oriente Medio (Arabia Saudita y Kuwait). Descontando la situación de las bolsas de algunos países con situaciones excepcionales, o que venían de ponderaciones muy bajas, que son las variables no normales de la estadística.

También viendo los datos del índice que invierte en el sector tecnológico, el NASDAQ, que ha ganado un 35.22% el último año. Otra muestra de hacia dónde se están dirigiendo las nuevas inyecciones de liquidez, en vez de repercutir en los consumidores finales.

O en las informaciones por ejemplo de la evolución del sector farmacéutico en la bolsa de España, cuando el indicador general de dicha bolsa se encuentra a la baja en el último año 23.93%, mientras las acciones del sector salud en dicho índice están arriba en dos dígitos según indica la prensa el 12 de Septiembre del presente 2020 : “Las farmacéuticas se consolidan en el Ibex y exhiben potencial de crecimiento de doble dígito en apenas tres meses

https://www.expansion.com/mercados/2020/09/12/5f5c9508468aeb8a348b460c.html 12 Septiembre 2020

Histórico del oro 6 últimos meses

1.957,29

29,94%

https://cincodias.elpais.com/mercados/materias-primas/oro/2/, 14 Septiembre 2020

Como se ve el oro también ha tenido un crecimiento sustancial en los últimos 6 meses, donde mucha de la liquidez generada por gobiernos se está dirigiendo como valor refugio y de especulación, para aquellos con acceso a dicha nueva liquidez.

El caso es que, por todo ello, los ricos serán mucho más ricos. Sólo calculen el porcentaje de nueva emisión de moneda emitida, y que las clases medias y pobres no se han beneficiado un ápice por ella. Ese inmenso monto de dinero va a quedar en un solo sitio.

Como ejemplo de ello, tenemos a los 20 billonarios más ricos del mundo, que en menos de 9 meses (del 31 de diciembre del 2019 al 13 de Septiembre del 2020), tienen 113.9 billones más. Es decir, su riqueza ha crecido un 10%.

https://www.forbes.com/real-time-billionaires/#22615a333d78 13 Septiembre 2020

Y las clases medias y pobres, mucho más pobres, pues al final muchos pueden quedar sin trabajo, y además serán en parte responsables del pago de la mucho mayor deuda que tendrán que afrontar sus países, como ciudadanos de estos. Pues les tocará que pagar por esa nueva deuda, y no tendrán el apoyo de asesores fiscales que les facilite su pago reducido o incluso no pago. De nuevo el valor de la información y la inteligencia de mercados, y de las leyes teledirigidas.

¿Qué es lo irónico de todo esto? Que la izquierda es la mayor responsable de que estos déficits sean todavía mayores, abundando en soluciones como el salario universal, o el seguro de desempleo permanente. Generando como explicaba cada vez mayor desigualdad que es lo que en teoría dicen que quieren defender.

¿Y cuál es la solución? Que ese dinero provisto para los ciudadanos sea dinero digital, depreciable un uno por ciento por día, haciendo que aquellos que al final se beneficien por el mismo tengan que moverlo, para hacer que la economía circule, y evitar acumulación especulativa de riqueza.

Y por supuesto que se invierta igual en la supervivencia de los ciudadanos, en su formación, para que la ciudadanía tenga la capacidad adecuada de trabajo en esta cuarta revolución industrial y sepa hacer inteligencia de mercados (para que no les engañen)

Soluciones sencillas, para solventar lo que será sino la mayor estafa de la historia.

Análisis de Entorno Macroeconómico: Chien-Fang Tu

Hoy en día, muchos artículos de revista económica se centran en analizar las «diferencias» entre los ganadores y perdedores de la economía de la epidemia COVID-19: un gran número de índices bursátiles ya se encuentran en sus niveles máximos históricos o cerca de ellos, pese a que la economía en general sigue luchando en la peor recesión económica de la historia. Por lo que, mucha gente concluye que el mercado está desconectado de la realidad económica. Pero si se mira desde otro ángulo, el mercado de valores actual puede reflejar hasta cierto punto una magnificada tendencia subyacente por la «economía epidémica». Debemos entender que los precios de las acciones y los índices de mercado bursátil son solo indicadores para medir la creación de valor de los propietarios de capital. Eso es diferente con la creación de valor económico más amplia, donde el trabajo, el capital tangible e intangible juegan un papel importante.

Es importante recordar que, lo que refleja el mercado de acciones es la tasa de rendimiento real de capital esperada en el futuro. No obstante, al medir el valor presente de los ingresos laborales, no existe ningún índice prospectivo correspondiente. Por lo tanto, si se espera que la economía se recupere bruscamente, solamente las futuras expectativas del capital pueden reflejarse de manera inmediata, aunque tanto la renta del capital como el ingreso del trabajo pueden experimentar incrementos similares.

Sin duda, la valoración general del mercado está respaldada y beneficiada por las políticas de tasas de interés de la Reserva Federal y otros bancos centrales importantes. El objetivo principal de la actual política monetaria altamente acomodaticia es crear espacio para la deuda del gobierno y luego financiar el plan de respuesta fiscal a la epidemia a gran escala.

Desde una perspectiva macro, los hogares de bajos ingresos y muchas pequeñas empresas con balances débiles carecen de amortiguadores eficaces de impacto, y muchos sectores en mano de obra (incluidos hoteles, restaurantes y turismos) intensivos que suelen crear una gran cantidad de puestos de trabajo se han cerrado parcialmente. En respuesta a estas tendencias, el balance soberano se ha utilizado como el amortizador eficaz para la mayoría de los sectores de la economía.

Al entrar en la etapa posterior a la epidemia, las industrias en mano de obra intensivas con bajo capital intangible per cápita pueden experimentar un período de desempeño sobresaliente cuando repunten. Pero, aun así, la penetración de la tecnología digital en la economía seguirá expandiéndose y el potencial del capital intangible y de sus propietarios continuará.

Algunas conclusiones obtenidas de estas realidades económicas son: 1) la economía epidémica ha acelerado la tendencia y transformación antes de la epidemia, lo que beneficia a las empresas que implementan la creación de valor de activos intangibles y tienen relativamente pocos empleados. Se espera que esta tendencia continúe, aunque su tasa de crecimiento puede ser más lenta que durante la epidemia. 2) Sin embargo, seguirá existiendo la brecha entre empresas por la diferencia en la capacidad de creación de valor de los activos intangibles por empleado. Y eso sigue siendo un gran desafío económico y social. 3) dada la enorme contribución de los activos intangibles digitales a la creación de valor, nos resulta difícil encontrar una forma de revertir la tendencia de creciente desigualdad de la riqueza. Por lo que, los retornos del progreso económico y tecnológico actual no tendrán nada que ver con aquellos de bajos ingresos y riqueza insuficiente por no poseer activos de contenido digital e intangibles en sus balances.

Este artículo pretende de evaluar la situación actual mediante diferentes lineamientos discutidos de diferentes expertos durante el foro de ENAN-UPANA del pasado mes de Agosto, así como un análisis de macro entorno que sirva para encontrar una panorama general y global sobre las cuestiones antes mencionadas.

La inestabilidad e incertidumbre económica conllevada de la pandemia en realidad empeoran la situación de todos

En términos macroeconómicos, si la economía no está capacitada para resistir shocks (i.e. COVID-19), y se vea mayormente complicada al enfrentar una crisis, entonces la economía contraería de manera muy errática, los precios se dispararían, el sistema financiero tambalearía, las finanzas públicas estarán desequilibradas, y/o la economía consumiría más allá de sus medios. En una situación así, sería muy difícil para las empresas y para la gente tomar decisiones sobre su futuro, decidir si invertir o no en capital físico y humano, si comprar o no una casa, tomar o dar dinero en préstamo.

La demanda insuficiente y la incertidumbre generadas por la pandemia COVID-19 son los factores principales que afectan a la estabilidad de la economía. Si los desequilibrios internos y externos se agravan, la economía acumulará demasiada presión y enfrentará el riesgo de crisis. Como sus consecuencias, la producción caerá, la gente tratará de reducir su consumo, el desempleo aumentará, los bancos quebrarían, y los activos pierden valor lo cual significa que la gente pierde sus ahorros. En esta situación la economía entra en pleno caos.

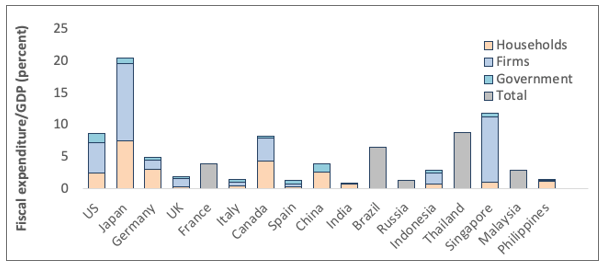

Procíclico Económico Impacto COVID-19 – Estanflación Económica

El tsunami de la epidemia se extendió sin piedad, y más de 1 millón guatemaltecos han estado ocupados en solicitar diversas medidas de rescate ofrecidas del Gobierno, pero la gente en la cima de la pirámide no solo se mantuvo firme, sino también aprovechó la oportunidad para incrementar sus ganancias.

Actualmente, casi la mitad de los 1,600 millones de trabajadores (asalariados formales) en el mundo se enfrentan al riesgo de desempleo. La tasa de desempleo en Estados Unidos se situó en el 11.1% a junio. Si bien se trata de una mejora notable con respecto a la tasa de desempleo del 14.7% en abril, sigue siendo más alta que en cualquier otro momento en al menos los últimos 70 años. El tsunami se ha expandido desde la primera fila del turismo y la restauración a la industria de fabricación de tecnología, y el daño acaba de comenzar.

Históricamente, cada pandemia y crisis económica ha sido un acelerador para ampliar la brecha entre los ricos y los pobres. ¿Qué deben hacer los «nuevos pobres de la COVID-19» que viven de su salario pero que se han hundido por la pandemia?

2) Situación Polarizada: mientras la tasa de desempleo llegaba al nivel más alta en un solo mes en 70 años de EE.UU., es la hora en que los ricos incrementan aún más sus ganancias.

De acuerdo con la proyección indicada del informe publicado de Banco Mundial , la pandemia COVID-19 está empujando a entre 71 y 100 millones personas a la pobreza extrema según los escenarios de referencia y a la baja publicados en la última publicación de Perspectivas Económicas Globales (GEP). Se proyectaba que la tasa de pobreza global bajaría al 8.2 por ciento en 2019, pero debido a COVID19, ahora se proyecta que aumente al 8.8 por ciento (línea de base) y al 9.2 por ciento (a la baja) en 2020.

En un recién informe conjunto de CEPAL y FAO, se estima que 83.4 millones de personas (13.5% de población de la región) pueden caer en la pobreza extrema y el hambre en 2020 en América Latina y el Caribe debido al impacto de la pandemia COVID-19. Según la CEPAL, se espera que la tasa de pobreza en América Latina y Caribe aumente en 7% en 2020, pasando de un 30.2% en 2019 a 37.2% este año, experiencia similar de la región experimentó en 2005 (36.5%).

Asimismo, según los nuevos datos de ONU Mujeres y el PNUD, COVID-19 ampliará la brecha de pobreza entre mujeres y hombres. Como resultado de la pandemia, unos 47 millones más de mujeres y niñas caerán por debajo de la línea de pobreza, revirtiendo así décadas de progreso para erradicar la pobreza extrema.

¿Y qué significa el Nuevo Pobre de COVID-19? Ese refiere a los grupos de alto riesgo cuyas vidas se han visto afectadas por el impacto de la epidemia, y aquellos que originalmente dependían de los salarios y los ingresos laborales, debido a los recortes salariales, las licencias sin goce de sueldo y los trabajadores autónomos o informales que cerraron el negocio, lo que resultó en escasez de ingresos o pérdida de ingresos. Además del transporte, el turismo y la restauración, el impacto de Guatemala también se extiende desde el consumidor, las escuelas, hasta las manufactureras.

Guatemala, un país de alta “Cifra Negra” en las estadísticas, hay mayor preocupación sobre la situación de las clases de actividades informales: los grupos minoritarios, a tiempo parcial y con salarios bajos son los más afectados.

- La Gran Estafa: Se prevé una pésima perspectiva en la equidad y desigualdad de la distribución de riqueza durante y después de la pandemía COVID-19.

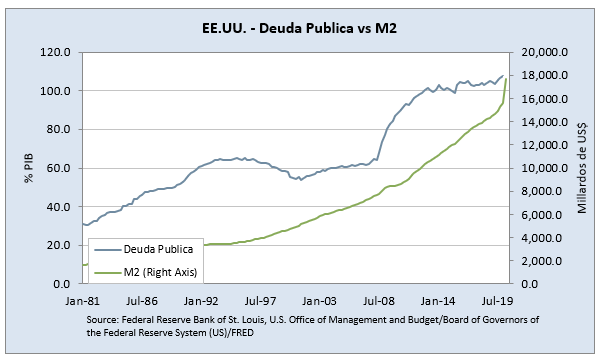

En término macroeconómico, por un repentino y enorme volumen del endeudamiento público, se llevaría a un repunte en la emisión monetaria, desencadenará la depreciación del tipo de cambio e induce a la inflación. Cabe indicar que la inflación puede diluir la deuda nacional, pero también ampliaría la brecha entre los ricos y los pobres.

Por un lado, los ricos solo se harán cada vez más ricos debido a la inflación, ya que el alza de los precios inflará el valor de sus activos y reducirá sus deudas. Sin embargo, no se espera que los ricos utilizarán este “retorno inflacionario” para ayudar a los empleados mediante aumentar sus salarios, sino se utilizarán esas rentas extraordinarias para ganar más dinero invirtiéndose en el mercado de valores y en bienes raíces.

Como consecuencia, el valor laboral de la mano de obra continúa disminuyendo, lo que significa que las clases medias se vuelven más pobres. No solo no va a aumentar su salario, sino que los precios se han vuelto cada vez más caros y el futuro se volverá cada vez más difícil

- Dinero de Helicóptero de los bancos centrales y la inflación

El Banco Mundial predice que la economía global enfrentará el peor colapso en 150 años debido a la epidemia, pero la agresiva impresión de dinero de la Reserva Federal de los Estados Unidos para rescatar el mercado ha causado que el comportamiento del mercado de las bolsas de valores parezca paradójico. Asimismo, el OCDE cree que el daño causado por la epidemia a la economía mundial será el mayor de los últimos 100 años, excepto durante el período de guerra. El FMI también cree que alrededor del 90% de los países de todo el mundo caerán en el dilema del crecimiento negativo del ingreso nacional este año. Sin embargo, lo preocupación sería las secuelas que acompañan al gasto de dinero, es decir, la potencial crisis inflacionaria. Al respecto, según nuestro análisis: La inflación ocurrirá cuando las actividades económicas reanuden.

“El daño (causado por la epidemia a la economía) no tiene precedentes, asimismo el rescate económico”, asi se puede describir la intensidad de esta ola de imprimir dinero de los bancos centrales globales.

En el caso de la Junta de la Reserva Federal de EE. UU., cuando ocurrió el tsunami financiero de 2008, el balance de la FED se quintuplicó debido a la impresión de dinero a gran escala y llegó al nivel de US$ 4.5 billones. Más tarde, finalmente se contrajo al nivel de US $ 3.7 billones mediante la subida de las tasas de interés y otras medidas de reducción del balance en agosto del año pasado. No obstante, para combatir la recesión causada por la epidemia, el tamaño del balance se disparó a un nivel de US$ 7.0 billones el 9 de septiembre.

Estos fondos fluyen hacia el mercado de inversión porque no tienen adónde ir. Con el trasfondo de que la economía ha caído al mínimo en los últimos 20 años, las reservas de divisas internacionales han estado en su punto máximo en los últimos 20 años. La razón principal por la que el rebote del mercado superó las expectativas es el capital suficiente. Por un lado, la distribución del dinero a gran escala del banco central ayuda a los inversores que entran valientemente al mercado y, por otro lado, provoca preocupaciones inflacionistas.

Es importante recordar que, “los inversores focalizan las esperanzas en el futuro, mientras los consumidores focalizan a las oportunidades del presente”. Por lo que, bajo la circunstancia de la loca impresión de dinero por parte de los bancos centrales, si el volumen de producción de materias primas es fijo y el impulso de compra del mercado aumenta, los precios de las materias primas aumentarán naturalmente y puede producirse inflación. Sin embargo, en la actualidad, debido a que la economía no se ha reactivada y las demandas de mercados no se han recuperado, entonces la inflación no sucederá todavía, y lo que vemos ahora no es una inflación del nivel de precios, sino una inflación de acciones del mercado bursátil.

Bajo la circunstancia actual de abundante dinero imprimido por los bancos centrales, si la economía continúa cayendo en el futuro, los gobiernos no cuentan con suficientes ingresos fiscales y las empresas no tienen ventas, puede ocurrir un círculo vicioso en el que las deudas no van poder pagar y se ven obligados a los gobiernos para «financiar deudas con deudas», lo que afectará la confianza del mercado ante el banco central. Cabe mencionar que «las burbujas financieras sin apoyo económico real estallarán en el futuro y la crisis estará al borde del precipicio”.

La cuestión surgida es, ¿A dónde fueron todas esos dineros liberados e impresos por los bancos centrales sin desencadenar inmediatamente una inundación de inflación.

Según la teoría económica clásica, la única causa de la inflación es que el banco central emitió a la economía real una cantidad de dinero muy superior a la demanda real. Esto es exactamente lo que todo el mundo ha visto este año. En muchos países del mundo, la oferta monetaria ha aumentado. La tasa de crecimiento de la oferta monetaria es la más alta de la historia, y de hecho, ha entrado en el campo del consumidor en la operación similar de «dinero en helicóptero» de muchos países. Es importante mencionar que éste no es el mismo dinero que imprimieron la Reserva Federal y otros bancos centrales durante la última crisis financiera global en 2008, que solo fluyó a los bancos y las empresas. Su rescate es fundamentalmente diferente.

Por un lado, los gobiernos de Estados Unidos y otros países desarrollados emitieron directamente asistencia en efectivo al público durante la epidemia para compensar la pérdida de ingresos salariales, pero por otro lado, en realidad las actividades productivas se detuvieron debido a la pandemia COVID-19. Basado en la teoría económica clásica, eso definitivamente conducirá a más oferta de dinero y menos oferta de bienes en el mercado, lo que provocará directamente aumentos de precios, pero dicha situación esperada aún no se ha sucedido, al menos hasta ahora.

La razón, que la teoría económica clásica ignora, es que la inflación ocurre solo cuando los tenedores de efectivo convierten su efectivo en los bienes o servicios equivalentes. Y si las personas utilizan sus fondos para otros fines, como ahorrar, invertir en valores, comprar bienes raíces o incluso simplemente para desapalancar para pagar deudas, en lugar de invertir en consumo, las expectativas de inflación no se ocurrirán. Y esta es exactamente la nueva normalidad de las actividades de gestión financiera privada de muchos paises desde la crisis financiera de 2008.

- No hay almuerzo gratis! La otra gran estafa es que, el endeudamiento nuevo significa impuestos e inflación en el futuro.

De acuerdo con las cifras de agosto publicadas de Departamento del Tesoro de EE.UU., el déficit fiscal federal de Estados Unidos sobrepasó a los US$ 3 billones de dólares entre octubre de 2019 y agosto de 2020, al aumentar en US$ 200,000 millones de dólares durante el mes de agosto. Dicho déficit fiscal supone ya más del doble del récord de US$ 1.4 billones de dólares alcanzado durante la crisis financiera de 2009.

Según las cifras publicadas de la Oficina de Estadísticas Nacionales de Reino Unido de agosto pasado, la deuda pública ya ha superado al nivel de 2 billones de libras (2.6 billones de dóalres estadounidenses) por primera vez después de un fuerte endeudamiento para respaldar la economía durante la pandemia COVID-19. Dicho aumento significa que la deuda del Reino Unido equivale al 100.5% de su PIB anual, la primera vez que supera el 100% desde 1961.

Desde el estallido de la nueva epidemia COVID-19, los países latinoamericanos han aumentado sustancialmente los gastos fiscales para resistir el impacto de la epidemia en la economía, lo que ha llevado a un rápido aumento en la escala de la deuda pública. Cómo aliviar la presión de la deuda mientras apoyar a la recuperación económica se ha convertido en un problema difícil que enfrentan los países latinoamericanos. Según datos publicados por el Banco Central de Brasil, la relación entre la deuda pública de Brasil y el PIB se elevó a 86.5% en julio, el valor más alto desde la publicación de estos datos de diciembre de 2006. El presidente mexicano López afirmó recientemente que, debido a las múltiples medidas del gobierno para mitigar el impacto de la epidemia y el aumento del gasto para ayudar a todos los sectores en reanudar el trabajo y la producción, se espera que la relación entre la deuda pública y el PIB de México alcance al nivel de 60.2% a fines de este año. El Banco Central del Perú predice que la relación entre la deuda pública peruana y el PIB aumentará de 26.8% el año pasado a 33.9% este año. Argentina sigue entrampada en su problema de alta endeudamiento, pese a lograr con éxito la reestructuración de la deuda en agosto, se estima que la relación entre el déficit fiscal y el PIB podría aumentar a 8% a fines de año.

De acuerdo con las estimaciones de la calificadora de riesgo Moody’s, la pandemia COVID-19 hará crecer a más del doble los déficits fiscales en Centroamérica y el indicador promedio regional llegará al 6.4 % del PIB en 2020. Según la última proyección de Banco de Guatemala, se estima llegar a un 6.0% del PIB el déficit fiscal de Guatemala en 2020. No obstante, si se calcula con los datos de presupuesto vigente del Ministerio de Finanzas Públicas y la estimación de población de nuevo censo de INE, cada guatemalteco endeuda unos Q. 11,114 al final de 2020, y dicha cifra ascendería a unos Q. 12,858 para cada guatemalteco según el presupuesto programado de 2021.

- La Estafa más Grande sería la Visión Sombreada y la Perspectiva en Vano generadas de las políticas públicas.

Bajo el impacto de la epidemia COVID-19, las medidas de mantener el aislamiento social han provocado el cierre de un gran número de empresas y la pérdida de los trabajadores. Perder la fuente de ingresos y no poder pagar los gastos diarios es la fuente y base teórica de las medidas de subsidios gubernamentales para todos los ciudadanos en los países desarrollados de Europa y América. Desde esta perspectiva, el pueblo guatemalteco afectado por la epidemia COVID-19 también tiene motivos para recibir subsidios gubernamentales. Sin embargo, el gobierno mismo no puede producir nada, y el dinero subvencionado a la gente eventualmente será reembolsado por la propia gente pagando impuestos a través del trabajo en el futuro. El subsidio actual no es un almuerzo gratis, sino más bien un préstamo líquido. Cuando no tenga la capacidad de pagar en este momento, ayúdelo a pagar por adelantado y luego devolver el impuesto después de la epidemia. Por lo tanto, en una economía como la estadounidense con una tasa de ahorro muy baja, cuando la gente corriente consume casi la totalidad de sus salarios, el impacto repentino de la epidemia COVID-19 provocará una gran cantidad de crisis de pagos. Hay una cierta razón para este modo de dinero en helicóptero.

La Consideración Logical de la Gran Estafa

Pero Guatemala es diferente. La tasa de ahorro privado de Guatemala ha aumentado durante la última década gracias al fuerte ingreso de remesas familiares. Ahora que la epidemia aún está lejos de terminar y Guatemala debe reactivar la economía, en particular, debe focalizar en generar la circunstancia para promover el consumo para alentar a las empresas para reanudar la inversión, el trabajo y la producción. Es importante mencionar que, “la competencia en el siglo XXI no es una competencia entre empresas, sino una competencia entre cadenas de suministro y cadenas de suministro”.

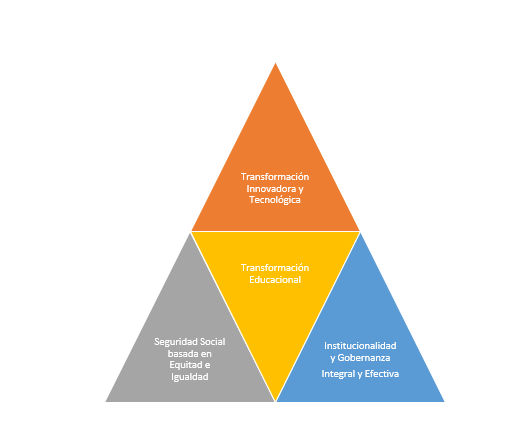

Durante el foro en línea convocado por el ENAN-UPANA en el agosto, los expertos señalaron que las soluciones deben focalizarse en resolver los siguientes problemáticas:

- Poca confianza ciudadana ante las gestiones, políticas e institucionalidad públicas.

- Sistema de Seguridad Social incompleto e ineficiente

- Sistema educativo aislado, rigidez y obsoleto para transferir los conocimientos innovadores y actualizados que hace frente a los cambios globales

- Carece de infraestructuras logística, innovadoras y tecnológicas.

- Gestión integral, coordinada y efectiva entre las políticas fiscal, monetaria y económica.

La Estructura Pirámide de Solución Innovadora e Integral

- Acciones para renovar estrategias y ganar competitividad durante la recesión a través de una mejor cooperación entre las empresas y los centros educativos.

Como se indica el experto inglés de logística y supply chain, Martin Christopher, “el desarrollo y la gestión efectivos de una red de cadena de suministro es una fuente invaluable de ventaja sostenible en el turbulento mercado global actual”. Para el desarrollo transfronterizo de las pequeñas y medianas empresas de Guatemala, podemos pensar en cómo aprovechar al máximo sus ventajas, profundizar sus subdivisiones y utilizar el comercio minorista inteligente como asistencia operativa. A través del análisis de decisiones de datos, podemos especificar estrategias de marketing precisas y optimizar la cadena de suministro local para hacer frente a los consumidores y las empresas con mejores servicios. Aprovechar los dividendos en los mercados extranjeros y encontrar su propia lógica de supervivencia.

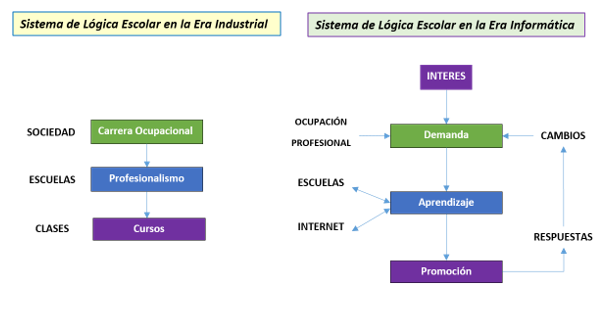

Las micro, pequeñas y medianas empresas (MIPYMES) son una fuente importante en las economías de Guatemala, según datos relevados del Ministerio de Economía (Mineco), el 99% de las empresas para el 2015 pertenecían a MIPYMES. Estos datos nos dicen claramente el hecho más básico: la gran mayoría de los graduados irán a trabajar en pequeñas y microempresas, y las pequeñas y microempresas son las más flexibles y fáciles de cambiar el contenido y la naturaleza del trabajo. Entonces, ¿qué debería enseñar más la escuela a los estudiantes? ¿Es el conocimiento difícil sobre un campo limitado, o la capacidad de seguir aprendiendo, la capacidad de hacer frente a los cambios, la capacidad de innovar y crear?

Hoy en día, el punto de partida de la escuela ha cambiado enormemente, de cultivar talentos especializados para la sociedad a proporcionar educación de superación personal y servicios de enseñanza para estudiantes individuales. Debido a los cambios sociales cada vez más rápidos, la división de ocupaciones cambia constantemente, los límites entre las ocupaciones tradicionales se vuelven cada vez más difusos, las necesidades de aprendizaje de los estudiantes se vuelven cada vez más diversas y personalizadas, y hay cada vez más formas y métodos de aprendizaje. Los requisitos para la reforma escolar son cada vez más urgentes. En resumen, la lógica actual de funcionamiento de la escuela es muy diferente de la era industrial tradicional.

Noticias y Blog

Lee nuestros artículos y entérate de los negocios relevantes a nivel mundial.

Visítanos o llámanos

1779 ext. 3001 y 3003.

10 Ave 4-83 Zona 15 Colonia Lo De Contreras.

Contáctanos

Ubicación